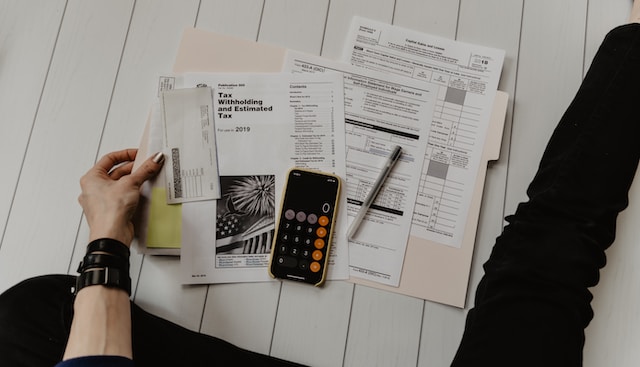

「税金が気になるWebライターに役立つ情報」と題した本記事では、フリーランスとして活動するWebライターにとって重要な税金に関する情報を提供しています。具体的には、確定申告の手続きや必要な書類、節税方法などについて解説し、税金を上手に活用するためのヒントを提供しています。

また、経費の見極めや割引の活用など、税金対策につながる情報も紹介しています。これらの情報を参考にして、Webライターとしての収益を最大化し、健全な事業を運営するための手助けになることを目的としています。

目次

全てのWebライターは税金を納めないといけない?

税金の納付が必要な人

Webライターが納付する税金は、収入額や雇用形態、年齢、家族構成などによって異なります。一般的に、年収が20万円以上の場合は所得税を納付する必要があり、また、フリーランスとして活動している場合には、事業税も支払う必要があります。所得税は、税金納付前の所得から各種控除額を引いた金額に、所得税率をかけた金額を納めます。

具体的には、所得税の納税義務は、前年度の収入が20万円以上の場合です。Webライターは、クライアントから受け取った報酬金額から必要経費を差し引いた金額が所得となります。所得税率は、所得額によって異なり、年間の所得額が103万円以下であれば5%、103万円を超え、153万円以下の場合は10%、さらに上がるにつれて所得税率も上がります。

また、国民健康保険や厚生年金保険にも加入する必要があります。ただし、自営業者には特別な保険料控除があり、所得に応じて割引される場合があるので、確定申告時にはしっかりと確認することが必要です。

税金の納付が不要な人

Webライターでも、所得が一定の範囲内であれば税金を納める必要がありません。例えば、年収が20万円以下であれば、所得税を納める必要はありません。また、非課税世帯であれば、住民税や事業税の納付も不要です。

非課税世帯とは、世帯主が65歳以上で、年収が330万円以下である場合や、障がい者手帳を持つ人が世帯主で、年収が330万円以下である場合、さらに、子育て世帯であれば、扶養控除や所得控除の適用を受けることができ、納税額が軽減される場合があります。

また、アルバイトなどのパートタイマーとして働いている場合には、給与所得控除や住民税非課税控除の対象となり、年収に応じて納税額が軽減される場合があります。ただし、副業でWebライターとして活動している場合には、その収入によっては税金を納める必要があるため、確定申告をすることが必要です。

税金を納める必要がない場合でも、所得税や消費税などに関する確定申告が必要な場合があります。税金に関する疑問や不安がある場合には、専門家に相談することが大切です。

確定申告をした方がいいかどうか詳しく知りたいWebライターの方は、下記の関連記事もご覧ください。

2023|確定申告が必要な人・必要でない人とは?会社員・主婦・在宅ワーク・フリーランスなど

Webライターの報酬には税金がかかる?

なぜ税金がかかる?→確定申告があるから→確定申告とは?

どんな税金・なんという税金がかかる?

Webライターの報酬に税金がかかる理由

Webライターが報酬を得ると、その報酬には税金がかかります。Webライターは、フリーランスとして活動している場合が多く、自分で確定申告を行う必要があるため、税金について理解しておくことが重要です。

Webライターが受け取る報酬は、給与所得や事業所得などとして課税対象となります。給与所得は、雇用関係にある場合に受け取る報酬であり、源泉徴収がされている場合がほとんどです。一方、事業所得は、フリーランスとして個人事業を行っている場合に受け取る報酬であり、自分で確定申告を行う必要があります。

Webライターは、フリーランスとして個人事業を行っている場合が多く、その場合、報酬に対して所得税と住民税が課税されます。所得税は、個人の収入に応じて課税される税金であり、住民税は、居住地の市区町村で課税される地方税です。つまり、Webライターは、報酬を受け取る度に源泉徴収されるわけではなく、年度末に確定申告を行い、その年度に得た全ての収入を合算して納税する必要があります。

Webライターが報酬を得た場合、収入が増えるため、税金が増えることになります。ただし、収入が増えた分だけ税金がかかるわけではありません。所得税は、所得金額に応じて税率が変動し、住民税は、居住地の市区町村によって税率が異なります。また、年度末に確定申告を行い、その年度に得た全ての収入を合算して納税するため、その年の収入が多い場合には、税金も増えることになります。

税金がかかる理由は、社会の公共財を維持するためです。税金は、道路や公園、医療や福祉など、社会全体の利益につながるものに使われます。Webライターも、社会に貢献する一員として、適切な税金を納めることが求められます。

また、Webライターの場合は、フリーランスとして仕事をすることが多く、クライアントとの契約によって報酬が支払われます。この場合、給与所得者とは異なり、源泉徴収されることはありません。

しかし、フリーランスとして受け取った報酬は、所得税や消費税の対象となります。所得税については、年末調整などで一括で納めるのではなく、年間の収入を計算して確定申告を行い、納税する必要があります。

また、消費税については、Webライターが自ら消費税の納税義務を負う場合と、クライアントが代理で納付する場合があります。クライアントが代理で納付する場合でも、Webライターが請求書などで消費税の金額を明示する必要があります。

これらの理由から、Webライターの報酬には税金がかかることになります。正確にいくらかかるかは、収入の金額や経費の控除などによって異なりますが、報酬全体の約30%程度は税金として負担することになるでしょう。

Webライターの報酬にかかる税金の名称

Webライターが受け取る報酬には、所得税や消費税などの税金がかかります。それぞれについて詳しく見ていきましょう。

まず、所得税についてです。Webライターがフリーランスとして仕事をする場合、受け取った報酬は「事業所得」として課税されます。事業所得とは、個人が行う営利目的の活動から得た収入のことを指します。Webライターの場合、執筆料やライティング料などが事業所得にあたります。

所得税は、年間の収入金額によって異なる税率で課税されます。Webライターの場合は、源泉徴収ではなく、年末調整や確定申告によって納税することになります。

次に、消費税についてです。Webライターが報酬を受け取る場合、クライアントから請求書を発行し、支払いを受けることが一般的です。この場合、請求書には消費税の金額も含めて記載する必要があります。

消費税は、8%または10%が一般的な税率です。Webライターが消費税を納付する場合、請求書に消費税を明示し、税務署に納付することになります。ただし、クライアントが代理で納税する場合もあります。この場合、クライアントは請求書の消費税分をWebライターに支払い、自己の確定申告で消費税を納付することになります。

さらに、Webライターが業務にかかった経費を控除することができます。例えば、執筆に必要な書籍代やパソコン代などが該当します。これらの経費を控除することで、課税対象となる収入を減らすことができ節税につながるのです。

※節税につながる経費の計上について詳しく知りたい方は、下記の関連記事もご覧ください。

Webライターの経費とは?賢く節税して収入をMAXに!按分のやり方は?

以上が、Webライターが受け取る報酬にかかる税金の名称や計算方法についての概要です。Webライターは、税金の知識や納税義務について正しく理解しておくことが重要です。

源泉徴収|なぜWebライターの報酬から税金が天引きされるの?

源泉徴収とは?

源泉徴収の税率は?

源泉徴収の適用条件は?

源泉徴収とは?

源泉徴収とは、Webライターなどの給与所得者が受け取った報酬から天引きによって税金を納める方法のことです。従業員が給料を受け取る際には源泉徴収された金額が支払われます。Webライターが報酬を受け取る場合にも、同様に源泉徴収が適用されます。

源泉徴収は、所得税と住民税の両方をカバーしています。源泉徴収された税金は、確定申告時に還付されることがありますが、所得が多い場合は追納をすることもあります。

源泉徴収は、Webライターなど個人の所得税の納税者負担を軽減することが目的とされています。また、Webライターなどの所得者が税金を納めることを忘れたり納める能力がない場合に備えて、天引きで納税義務を果たすことができるようになっています。

源泉徴収の税率

税金を納める手段の一つである源泉徴収の税率は、Webライターの報酬額に応じて異なります。源泉徴収される税金は、所得税と住民税の両方を含んでいます。

所得税の源泉徴収税率は、報酬額に応じて以下のようになっています。

・報酬額が20万円以下の場合:0%

・報酬額が20万円を超え、40万円以下の場合:10%

・報酬額が40万円を超え、660万円以下の場合:20%

・報酬額が660万円を超える場合:23%

住民税の源泉徴収税率は、報酬額に応じて以下のようになっています。

・報酬額が40万円以下の場合:0%

・報酬額が40万円を超え、120万円以下の場合:10%

・報酬額が120万円を超える場合:20%

所得税と住民税の源泉徴収率を合算した総源泉徴収率は、報酬額に応じて以下のようになります。

・報酬額が20万円以下の場合:0%

・報酬額が20万円を超え、40万円以下の場合:10%

・報酬額が40万円を超え、120万円以下の場合:20%

・報酬額が120万円を超え、660万円以下の場合:30%

・報酬額が660万円を超える場合:33%

源泉徴収税率は、Webライターなど納税義務者の税金の負担を軽減することが目的であり、納税額が実際の所得税額や住民税額と異なる場合は、確定申告時に調整されます。ただし、源泉徴収税額が実際の納税額よりも高い場合には、還付されることがあります。

※令和5年分の源泉徴収税額について、正確な情報は下記の国税庁ホームページをご覧ください。

源泉徴収の対象となる人

Webライターを含めて税金の源泉徴収の対象となる人は、主に以下のような場合があります。

アルバイトやパートなどの非正規雇用の労働者

源泉徴収の申請をしていない個人事業主やフリーランス

住民税非課税世帯に所属する人

所得税の非課税枠を超えた人

Webライターが報酬を得るためにはクライアントと契約を交わし、請求書を発行する必要があります。その際、源泉徴収を行う旨をクライアントからWebライター側に伝え、クライアント側で源泉徴収を行うことが一般的です。つまり、Webライター自身が税金を納める必要はありません。

しかし、クライアントが源泉徴収を行わずに報酬を支払った場合はWebライターは確定申告によって税金を納める必要があります。

源泉徴収によって天引きされる税率は10.21%〜ですが、確定申告によって実際の所得税や住民税の税率が計算されます。ただし、確定申告によって還付金が発生する場合もあるため、納めた税金が返ってくる可能性もあります。

源泉徴収が必須となる条件

源泉徴収とは、支払いをする側(源泉)が、受け取る側(受取人・Webライター)の所得から、税金を天引きして納付することです。源泉徴収が必要となる条件は以下の通りです。

まず、源泉徴収が必要となるのは、受け取る側が「給与所得者」である場合です。給与所得者とは、会社などから給与を受け取っている人のことなので、自営業者やフリーランスなどは源泉徴収の対象になりません。

また、源泉徴収が必要となるのは、受け取る側が「源泉徴収義務者」である場合です。源泉徴収義務者とは、会社や団体など、法人や個人事業主が従業員などに対して支払う所得がある場合には、源泉徴収義務が課せられます。

さらに、源泉徴収が必要となるのは、受け取る側が「確定申告をしない人」である場合です。確定申告をする人は、年度末に自分で所得税や住民税を納付するため、源泉徴収は必要ありません。しかし、確定申告をしない人は、源泉徴収された税金が、そのまま所得税として課税されるため、源泉徴収が必要となります。

以上が、源泉徴収が必須となる条件です。受け取る側(Webライター)が給与所得者であり、かつ、源泉徴収義務者によって源泉徴収された税金が、確定申告をしない人に課税される場合には、源泉徴収が必要となります。

Webライターの報酬に含まれる消費税は税金として納める必要がある?

報酬額によって免除される

消費税は源泉徴収の対象外にできる?

Webライターの報酬にかかる税金「消費税」とは

「消費税」は日本国内で行われる商品の販売やサービスの提供に対して課税される税金で、Webライターは提供する文章や記事が商品・サービスに該当するため報酬に消費税がかかる場合があります。

消費税は、原則として販売価格の10%が課税対象となります。例えば、Webライターが1つの記事を1万円で提供した場合、消費税額は1,000円となります。この場合、Webライターは1万円の報酬と、1,000円の消費税を請求することになります。

なお、消費税の税率は法律によって変更されることがあります。現在の税率は10%ですが、過去には5%や8%の税率が適用されていたこともあります。Webライターの場合、税率の変更に伴って報酬にかかる消費税額も変わるため、定期的に確認が必要です。

また、消費税には「軽減税率」と呼ばれる制度があり、特定の商品・サービスに対して8%の税率が適用される場合があります。ただし、Webライターの提供する文章や記事は軽減税率の対象にはなりません。したがって、Webライターが提供するサービスに対しては、原則として10%の消費税が税金としてかかるのです。

消費税を払わなければならないWebライターの特徴

Webライターが税金として消費税を払わなければならないかどうかは、そのWebライターが消費税法において課税される「消費税の課税対象者」に該当するかどうかによって異なります。消費税法において、消費税の課税対象者は、主に以下のような人々です。

まずWebライターが事業者である場合に課税対象となるのは、原則として「課税対象となる売上高(収入)が1,000万円を超えた場合」です。したがって年間の売上高が1,000万円以下の場合には、消費税を納める必要はありません。

よってアルバイトや副業でWebライターをしている場合、消費税の課税対象となる可能性が低くなります。

なお、消費税の課税対象には、上記のほかにも特別な場合があります。例えば、海外から仕事を受けて報酬を得る場合や、報酬が単なる執筆料ではなく広告料として支払われる場合は、消費税の扱いが異なる場合があります。Webライターが税金としての消費税の納付について不明な場合、自分がどのような立場にあるかを正確に確認することが重要です、

消費税は源泉徴収の対象外?

Webライターが受け取った報酬の消費税が源泉徴収の対象になるかどうかは、次のように分けられます。

| 判定 | 場合 | 具体例 |

|---|---|---|

| 対象になる | 請求書の報酬額が消費税と区別されていない | 報酬が単に100,000円とだけ記載されている |

| 対象外 | 請求書の報酬額が消費税と区別されている | 報酬額が90,000円、消費税が10,000円と記載されている |

※表で示した例における源泉徴収額は、それぞれ報酬額の10.21%です。

税金の源泉徴収と消費税の関連について気になるWebライターの方は、下記の国税庁ホームページをご覧ください。

No.2795 原稿料や講演料等を支払ったとき|国税庁(nta.go.jp)

【Webライター向け】税金の納め方「確定申告」とは?

確定申告とは主に所得税を明確にして、納めるべき税金を決める手続きのこと

確定申告をすると、なんという税金に影響が出る?税額が変わる?

確定申告が必要なWebライターとは?

税金を納めなくていい場合もある

どんな種類がある?→白色・青色

確定申告とは

確定申告とは、Webライターなど税金を納める人が自分で所得を計算し国税庁に提出する手続きです。日本では、給与所得や事業所得など、源泉徴収されている収入に加え、副業や不動産所得などの自己申告に基づく収入も対象となります。

Webライターの場合、報酬が源泉徴収されていない場合や、源泉徴収されたにもかかわらず、収入に対して経費が発生している場合には、確定申告が必要になります。確定申告は、自己申告に基づく納税制度であり、納税者自身が自己申告を行い、納税額を計算し納付することにより、納税が完了します。

Webライターの税金納付に関わる確定申告は、個人で行う場合と事業主として行う場合があります。Webライターの場合、副業として報酬を得ている場合には、個人で行うことになります。一方、Webライターが事業主として活動している場合には、所得税や法人税、事業税など、より複雑な税務申告が必要となります。

確定申告をすると、どの税金・税額が変わる?

Webライターが確定申告を行うことで、源泉徴収の税額や払いすぎた税金の返還など、様々な税金・税額について変更ができます。

まず、源泉徴収の税額が確定申告により変更されることがあります。源泉徴収はあくまでも予測された額であり、実際の所得に応じた適切な税金額を算出することはできません。確定申告を行うことで、実際の所得に合わせて税金を計算し、源泉徴収による税金額と比較して、差額が生じることがあります。この場合、過剰に徴収された税金は還付され、不足している税金は追加で納付することになります。

また、確定申告をすることで、所得税以外にも様々な税金・税額について変更が可能です。たとえば、住民税や国民健康保険料の納付についても、所得に応じた税額を算出することができます。さらに、税制上の優遇措置を受けることもできます。たとえば、医療費控除や寄附金控除などの制度を利用して、税金を節約することができます。

一方で、確定申告を行わない場合は、源泉徴収によって徴収された税金が最終的な税額となります。つまり、所得税以外の税金や、税制上の優遇措置を受けることができなくなってしまいます。また、過剰に徴収された税金が還付されないままになることもあります。

以上のように、確定申告は、正確な税金の計算や税金の節約に役立つ重要な手続きです。しかし、確定申告は専門的な知識が必要であり、手続きも煩雑です。そのため、専門家の支援を受けることをおすすめします。

確定申告の種類

Webライターの税金納付に関わる確定申告には、所得税や住民税、法人税、消費税など、さまざまな種類があります。Webライターが確定申告をする場合、所得税や消費税が該当します。

各税金の特徴は以下の違いがわかる比較表をご覧ください。

| 税目 | 課税対象 | 確定申告の必要性 | 税率 |

|---|---|---|---|

| 所得税 | Webライターの報酬(給与所得) | 年間収入が一定額を超える場合や経費差し引いた額が非課税枠を超える場合 | 所得額に応じて異なる |

| 消費税 | 提供するサービスや販売する商品 | 源泉徴収されないため、必要 | 変動する場合がある |

| 法人税 | 個人事業主として活動する場合は不要、法人格を持つ法人として事業する場合は課税される | 法人格を持つ場合は必要 | 法人の種類によって異なる |

| 住民税 | 所得税を納める際に一緒に納付する | 年間収入が一定額を超える場合 | 市区町村によって異なる |

所得税の場合、Webライターの報酬は「給与所得」として扱われ、年間の収入が一定額を超える場合には確定申告が必要となります。また、経費などを差し引いた額が非課税枠を超える場合にも、確定申告が必要となります。所得税の税率は、所得額に応じて異なります。

消費税の場合、Webライターが提供するサービスや販売する商品には消費税がかかります。Webライターが消費税を納める場合、源泉徴収されないため、確定申告が必要です。また、消費税の税率は変動する場合があります。

法人税の場合、Webライターが個人事業主として活動する場合には、法人税はかかりません。しかし、法人格を持つ法人として事業を行っている場合には、法人税が課税されます。法人税の税率は、法人の種類によって異なります。

住民税の場合、Webライターが所得税を納める際に、一緒に納付することになります。住民税の税率は、市区町村によって異なります。また、住民税は所得税と同様に、年間収入が一定額を超える場合には確定申告が必要となります。

以上のように、Webライターの確定申告には複数の種類があり、それぞれ異なる税金が対象となります。Webライターがどの種類の確定申告を行うかは、自身の活動内容や収入状況に応じて選択する必要があります。

白色・青色…Webライターが税金を納める際、どちらがおすすめ?

白色申告で税金を納めた方が良い人の特徴

Webライターが行う可能性がある「白色申告」とは、確定申告により税金を納める方法の一つです。通常、給与所得者や年金受給者など、源泉徴収が行われている場合には白色申告をする必要はありませんが、Webライターのように源泉徴収されない場合には、自らが確定申告を行い、税金を納める必要があります。

白色申告を選ぶことで、源泉徴収される場合よりも税額が安くなることがあります。白色申告をする場合、経費の計上ができるため、報酬から経費を差し引いた金額が課税対象となります。経費とは、Webライターとしての業務に必要な費用のことで、パソコンやネット回線などの購入費用や電気代、通信費、交通費などが該当します。これらの経費を計上することで、課税対象額が減少するため、税額も抑えることができます。

白色申告をするためには、Webライターとしての業務に必要な費用をきちんと管理し、領収書や請求書などの証拠を保管しておくことが重要です。また、申告期限までに申告書を作成し、国税庁に提出する必要があります。

Webライターが白色申告を選ぶことで、税金を効率的に納めることができますが、自らが申告書を作成する必要があるため、煩雑な手続きや負担が増えるというデメリットもあります。そのため、専門家のアドバイスを受けたり、税理士や会計事務所に依頼することも検討する必要があります。

青色申告で税金を納めた方が良い人の特徴

青色申告は、所得税や住民税を自己申告する方法の一つです。青色申告は白色申告に比べて手続きがやや煩雑な一方、税金の納付額が少なくなることがあります。ここでは、青色申告で税金を納めた方が良い人の特徴について解説します。

青色申告は、さまざまな税制上の優遇措置を受けたい事業者におすすめです。

青色申告には主に最大65万円の青色申告特別控除を受けられたり減価償却の特例を受けられるなどの特典があります。

ただし、Webライターが税金納付のための確定申告時に青色申告を利用する場合には、経費の計算方法や書類の作成方法などが白色申告とは異なるため、事前に十分な知識や情報を収集しておくことが重要です。申告漏れや不正申告をすると罰則金を払うことになるため、注意が必要です。

青色申告について詳しく確認しておきたいWebライターの方は、下記の国税庁ホームページもご覧ください。

【手順】確定申告をして正しく税金を納める方法

必要書類の準備

Webライターが税金を納めるための確定申告を行うには、必要な書類を準備することが必要です。まず、給与所得者として確定申告を行う場合、年末調整の給与支払報告書が必要になります。この書類には、支払われた給与の金額や源泉徴収された税金の金額が記載されています。また、個人事業主として確定申告を行う場合には、自分で作成した帳簿や領収書などが必要になります。

Webライターが給与所得者の場合、源泉徴収された税金額と実際に納めるべき税金額が異なる場合があります。このような場合には、年末調整の給与支払報告書をもとに確定申告書を作成し、差額を支払うことになります。個人事業主の場合には、収入や支出の明細が記載された帳簿や領収書、口座引落明細書、源泉徴収票などを用意する必要があります。

また、確定申告を行うためには、マイナンバーカードや住民票、保険証などの身分証明書が必要になります。これらの書類は、申告をする際に本人確認に使用されます。さらに、申告に必要な専用のソフトウェアやフォームをダウンロードする必要があります。これらは、国税庁のホームページからダウンロードすることができます。

Webライターが税金を納めるための必要書類を準備する際には、細心の注意を払いましょう。確定申告を行う際には、納税者本人が行う必要があるため、書類の不備や漏れがあると申告ができなくなってしまう場合があります。また、必要書類を事前に準備しておくことで、確定申告をスムーズに進めることができます。

申告方法の選択

税金を納める確定申告を行う場合、Webライターは自身の事業形態に合わせて申告方法を選択する必要があります。主な申告方法は、「e-Tax」「税理士・会計士に依頼する」「書面による提出」の3つです。

「e-Tax」とは、国税庁が提供するインターネット申告サービスで、自宅や事務所から手続きができるため、手軽に申告ができます。また、事前に入力情報の確認ができるため、間違いが少なくなるというメリットもあります。

「税理士・会計士に依頼する」場合は、専門家に申告書の作成や提出を依頼することで、手間やミスを減らすことができます。また、専門家が税務署とのやり取りを代行してくれるため、ストレスを軽減できるメリットがあります。ただし、費用がかかるため、自己申告に比べてコストが高くなる場合があります。

「書面による提出」は、紙の申告書を用いて税務署に直接提出する方法です。手書きでの提出も可能ですが、ミスが生じやすいため、パソコンを用いた入力が推奨されています。ただし、手続きに時間がかかるため、期限に余裕を持って取り組む必要があります。

申告方法の選択には、自身のスキルや時間、費用など、様々な要素が影響してきます。Webライターは税金を納める確定申告の各方法を比較検討し、自身にとって最適な方法を選ぶことが大切です。

確定申告書の作成

Webライターが税金を納める確定申告書の作成は、所得や経費、控除などをまとめ、確定申告書として提出するために必要な作業です。Webライターの場合、給与所得者の確定申告であれば、所定の書類を提出するだけで簡単に申告ができる場合がありますが、フリーランスであれば、自分で確定申告書を作成する必要があります。

まず、確定申告書を作成する前に、自分の収入や支出、控除などを把握しておくことが大切です。収入には、Webライターとしての報酬や副業の収入、支出には、通信費や交通費、コンピューター関連の費用などが含まれます。また、確定申告における控除には、社会保険料や医療費、住宅借入金等特別控除などがあります。これらの情報をまとめておくことで、確定申告書の作成がスムーズに行えます。

Webライターが税金を納めるための確定申告書の作成には、以下の3つの方法があります。

紙で手書きする方法

紙で手書きする方法は、最も基本的な方法です。国税庁のホームページから確定申告書をダウンロードし、手書きで必要事項を記入することができます。ただし、手書きで作成すると誤字や書き漏れが発生する可能性があるため、細心の注意が必要です。

e-Taxを利用する方法

e-Taxは、国税庁が提供する確定申告書の電子申告サービスです。PCやスマートフォンから利用することができ、必要な情報を入力するだけで、確定申告書を作成することができます。また、e-Taxは税務署とのやりとりが電子化されており、提出した書類の受領も電子的に行われるため、手続きの効率化が図られます。

税理士に依頼する方法

確定申告書の作成は税理士に依頼することもできます。税理士は、専門的な知識を持ち、正確かつ迅速に申告書を作成することができます。

確定申告書の作成が完了したら、申告書の提出を行います。提出の方法は、自分で行う方法と税理士や会計士などの専門家に依頼する方法があります。

Webライターが税金を納めるために自分で申告書を提出する場合は、税務署の窓口で行うか、e-Taxを使ってオンラインで行うことができます。e-Taxは、国税庁が提供する確定申告のためのウェブサービスで、PCやスマートフォンから申告書を作成し、送信することができます。また、電子証明書を取得することで、個人情報の保護も行うことができます。

一方、税理士や会計士などの専門家に依頼する場合は、専門家に申告書の作成と提出を依頼します。専門家は、税法や会計に詳しいため、細かいルールや法律の改正にも迅速に対応できます。また、申告漏れや節税対策などにも精通しているため、効率的かつ正確に申告書の作成を行ってくれます。

税理士や会計士などの専門家に依頼する場合、費用がかかることがあります。専門家の料金は、申告書の複雑さや時間、地域などによって異なります。しかし、Webライターは専門家に依頼することで間違いを防ぎ、節税対策などで税金の負担を軽減することができるため、費用対効果を考えると非常に有効な選択肢と言えます。

申告書の提出

Webライターが税金を納めるために確定申告書を作成したら、税務署へ提出する必要があります。提出方法は、原則として以下の3つがあります。

| 申告方法 | 概要 | 必要なもの |

|---|---|---|

| e-Taxを利用する場合 | 国税庁が提供するインターネット申告システムを利用して、自宅から申告書を作成・提出する | 個人番号カードとパスワード |

| 紙の申告書を郵送する場合 | 自分で作成した申告書に必要な書類を添付して、所轄の税務署に郵送する | 申告書と書類、受理印を押してもらうための封筒 |

| 税理士に依頼する場合 | 税理士が申告書を作成して税務署に提出してくれる | 税理士の費用、必要な書類を提供する |

※税理士に依頼する場合でも、自分で提出する場合でも、提出期限までに提出しなければなりません。

提出期限は原則として2月16日から3月15日ですが、土日祝日や災害等の事情によっては延長される場合があります。また、e-Taxを利用する場合は、提出期限が2週間程度延長されることがあります。

申告書を提出した後は、税務署から「受領証」が送付されてきます。この受領証は、申告書が受理された証明となりますので、大切に保管しておく必要があります。

なお、Webライターに限らず申告書の提出が遅れた場合は延滞税という別の税金を請求されることがありますので、注意が必要です。

税金が気になるWebライターが注意すべき点

期限

Webライターに限らず税金を納めるための確定申告期限は、原則として毎年2月16日から3月15日までの期間となっています。ただし、2月16日が土曜日、日曜日、祝日、振替休日の場合は、翌日の営業日が期限となります。また、申告に必要な書類や情報が集まっていない場合には、期限前に申告書を提出することもできますが、その場合は仮申告として提出する必要があります。

なお、申告書の提出期限を過ぎてしまった場合は、申告漏れとなり、確定申告が必要な場合は、申告漏れの翌日から1年以内に補正申告をする必要があります。また、期限を過ぎた場合には延滞税が課されるため、期限内に申告をすることが大切です。

なお、申告期限は個人事業主に限らず、法人や団体でも同様の期限が設定されています。Webライターは税金納付のための確定申告期限を過ぎてしまわないように、事前に必要な書類や情報を揃え、余裕をもったスケジュールで申告書を作成するように心がけましょう。

税金納付遅延によるペナルティ

Webライターに限らず税金納付に必要な確定申告の期限を過ぎてしまうと、税務署から遅延税金(延滞税)を請求されることがあります。これは、期限を過ぎたことによって生じた税金の額に対して、一定の利息を加算して請求されるものです。

遅延税金である延滞税の金利は、納付期限日の翌日から2ヶ月を超えて納付したとき年率14.6%(2023年4月現在)と決められており、支払期限から10日以上経過した場合には、自動的に課せられます。延滞税が発生すると、その後の納税についても、遅延税金を先に支払う必要があります。そのため、期限までに納税することが大切です。

延滞税が発生した場合でも、税務署に申し出れば、税務署が判断して免除されることがあります。しかし、延滞税を請求された場合金利が高く、税務署とのやりとりも手続きも面倒なため、期限内に確定申告を行うことが望ましいです。

延滞税が発生する原因としては、確定申告書を作成する時間がなかったり、必要な書類が揃っていなかったり、納税するための資金が足りなかったりする場合が挙げられます。しかし、これらの問題はWebライター自身が計画的に対処することで回避できます。Webライターは税金を納めるために事前に確定申告の準備を始め、書類を揃え、必要な金額を確保することが重要です。また、税理士に依頼することで、スムーズに確定申告を行うこともできます。

申告漏れによるペナルティ

申告漏れとは、Webライターに限らず税金納付のための確定申告を行う際に必要な申告書の提出を怠った場合や、所得を隠して申告を行わなかった場合を指します。申告漏れが発覚すると、税務署から追徴課税の請求や罰則金の支払いを求められることがあります。

申告漏れによるペナルティとは、申告漏れがあった場合に課せられる罰則金のことを指します。罰則金は、所得税法や法人税法によって定められており、漏れた所得額に応じて計算されます。また、罰則金に加えて、追徴課税が課せられることもあります。

Webライターに限らず税金の一つである所得税においては、申告漏れに対する罰則金は漏れた所得額に対して10%から20%が課せられます。ただし、申告漏れが故意または重過失によるものである場合は、罰則金の割合が増えることがあります。

法人税においても同様に、申告漏れに対する罰則金が課せられます。具体的には、法人税における申告漏れに対する罰則金は漏れた所得額に対して10%から30%が課せられます。

申告漏れに対するペナルティを受けると罰則金の支払いや追徴課税によって大きな負担がかかります。Webライターに限らず税金納付のための確定申告漏れを防ぐためには、申告書の作成や提出を怠らないことが重要です。税務署や税理士に相談することで、申告漏れのリスクを低減することができます。

賢く税金を納めたいWebライターにおすすめの節税テクニック

控除対象の確認と活用

税金を納めるWebライターが行う節税対策の1つに、控除対象の確認と活用があります。所得税法には、確定申告を行うことで税金の控除を受けられる制度があります。控除とは、税金の基礎となる所得額から、支払った医療費や寄付金などの金額を差し引いた額に税率をかけた金額が、実際に納める税金となる制度です。

控除対象となるのは、医療費、教育費、住宅ローン控除、寄附金控除など様々なものがあります。例えば、医療費控除では、自分や配偶者、扶養している家族が支払った医療費のうち、一定額を超えた金額が控除対象となります。また、住宅ローン控除では、自己居住用の住宅ローン返済の一部が控除対象となります。

ただし、Webライターに限らず税金納付の控除対象となる支払いや負担には、一定の条件があります。例えば、医療費控除の場合、支払いをした人が自分自身や配偶者、扶養している家族であること、保険が適用されない医療費であることなどが条件となります。住宅ローン控除の場合には、居住目的や借り入れ先、利用方法に制限がある場合があります。

Webライターは控除対象を確認し、控除を活用することで、納める税金の額を減らすことができます。控除については、自分で確認することもできますが、税理士に相談することで、より効果的に節税対策を行うことができます。また、控除対象の費用を支払う際には、領収書の保管や必要書類の収集など、しっかりとした記録を残すことも重要です。

経費の正しい計上

Webライターが税金の節約に使える経費は、仕事に必要な費用です。仕事をする上で必要な交通費や通信費、消耗品や機器などが該当します。Webライターに限らず経費は税務上控除対象となるため、税金を節約するために正しく計上することが大切です。

まず、経費の計上には領収書の保管が必要です。領収書は、支払いを行ったことを証明する書類であり、税務署に提出する場合に必要となります。仕事で使用する経費は、業務に関するものであることが必要です。また、私的なものや、趣味や娯楽などには計上できません。

経費の計上にあたっては、支払い先や支払い日、支払金額などの情報を正確に記録する必要があります。また、必要な場合には支払いの目的を明確にすることも重要です。例えば、会議で使用するための機器や文具などは、会議費として計上することができます。

また、経費の節約には、クレジットカードの活用も効果的です。クレジットカードを使用することで、ポイント還元や特典を受けることができます。さらに、クレジットカードの明細書を経費の計上に活用することもできます。

しかし、Webライターに限らず税金節約のために経費をむやみに計上してしまうと逆に税務署から疑われることになってしまいます。経費の計上にあたっては、業務に関するものかどうかをよく考え、正確な情報を記録することが重要です。Webライターが税金節約のための経費計上について迷うかもしれないときは、税理士などの専門家に相談することも一つの方法です。

控除対象の確認

Webライターが税金納付のために確定申告を行う際には、控除対象の確認が重要です。控除対象とは、所得税や住民税から差し引かれることができる費用のことで、適切に確認して活用することで、税金を節約することができます。

まず、控除対象になる費用にはどのようなものがあるかを把握することが必要です。具体的には、医療費や寄付金、住宅ローンの利息、保険料、年金積立金、教育費などがあります。これらの費用は、所得税や住民税から差し引かれることができるため、控除対象の確認は節税につながります。

次に、控除対象になる費用の範囲を確認する必要があります。例えば、医療費の場合には、自己負担分や通院に伴う交通費、入院中の食費などが控除対象になります。しかし、美容目的の整形や、スポーツジムの会費など個人的な支出は、控除対象にはなりません。そのため、控除対象となる費用の範囲をしっかりと確認することが必要です。

また、控除対象となる費用はその年の支払いが必要です。例えば、医療費については、前年に支払った分でも、翌年に入金された分でも控除対象になります。ただし、仕事関係の費用については、支払い時期によって控除対象が異なる場合があります。そのため、支払いのタイミングによって、どの年の所得税や住民税から差し引かれるかが異なることに注意が必要です。

Webライターに限らず税金を節約できる控除対象の確認は、確定申告を行う前に準備することが重要です。医療費や寄付金などの領収書をまとめる、保険証や年金手帳などの証明書類を用意する、住宅ローンの利息や教育費の明細書を収集するなど、必要な書類を事前に用意しておくことで、スムーズな確定申告ができます。

配偶者控除の活用

税金を納めるWebライターに限らず適用される可能性がある配偶者控除とは、配偶者が年収を得ている場合に、その収入が一定額以下である場合に限り控除を受けることができる制度です。この制度は、家庭内での収入格差を考慮し、家計の負担を軽減するために設けられたもので、主に妻が夫よりも収入が低い場合に活用されます。

配偶者控除を受けるためには、配偶者の年収が一定額以下である必要があります。具体的には、2023年度の場合、年収が66万円以下であることが条件となります。また、受け取ることができる額は、配偶者の年収によって異なります。年収が200万円以下の場合は38万円、200万円以上400万円以下の場合は33万円、400万円以上800万円以下の場合は28万円、800万円以上の場合は0円となります。

Webライターに限らず税金納付でお得になる配偶者控除を受けるためには、確定申告時に申請する必要があります。具体的には、所得税確定申告書の「特別扶養控除等申告書」に必要事項を記入し、提出することによって申請することができます。

配偶者控除を活用することで、家計の負担を軽減することができます。また、所得税が減額されるため、節税効果も期待できます。ただし、年収が一定額以上である場合や、特定の場合を除いて、妻が夫の扶養に入っている場合には、配偶者控除を受けることができないため、注意が必要です。

さらに、配偶者控除を受けるためには、所得税法に定められた一定の要件を満たす必要があります。例えば、夫婦間での扶養義務がある場合には、特別扶養控除などの制度も併せて活用することができます。そのため、Webライターが税金を少しでも節約しようと確定申告書の作成を行うときは専門家のアドバイスを受けることが望ましいでしょう。

所得の分散化

Webライターなどが利用できる所得の分散化とは、複数の源泉から受け取る所得を分散させることで、税金の負担を軽減する方法です。具体的には、副業や投資、不動産収入など、複数の収入源を持つことが挙げられます。

所得が高い人ほど税金の割合が高くなるため、複数の所得源を持つことで、所得が高いとされる一つの収入源に対して課税される税金の負担を軽減することができます。また、複数の収入源を持つことで、控除や税率の適用範囲が変わる場合もあります。例えば、給与所得が高くなり、配偶者控除が適用されなくなっても、別に不動産収入がある場合は、その配偶者控除を活用することができます。

さらに、所得の分散化はリスク分散にも繋がります。例えば、一つの収入源に依存している場合、その収入源がなくなると全ての所得が失われることになります。しかし、複数の収入源がある場合、一つの収入源が失われても、他の収入源が残るため、リスクを分散させることができます。

ただし、Webライターに限らず複数の収入源を持つことで、税金を納付するための確定申告手続きが複雑になる場合があります。また、収入源ごとに控除の対象や税率が異なるため、計算が複雑になる場合もあります。そのため、事前に税理士や税務署などに相談することが大切です。

Webライターに限らず所得の分散化は自己のリスク分散や節税に繋がる重要な方法であり、賢く税金を納めるためには取り入れていくことが必要です。

減価償却費の活用

減価償却費は、Webライターなど税金を納める事業主が固定資産(建物、機械、車両など)を取得した際に、その資産を使い続ける期間に応じて、毎年一定の金額を経費として計上することができる制度です。減価償却費は、事業主の税金負担を軽減する手段の一つとして、幅広く利用されています。

減価償却費は、資産の取得価格や耐用年数、減価償却方法などによって計算されます。例えば、ある事業主が10年間使い続けることができる機械を100万円で購入した場合、毎年10万円を経費として計上することができます。この場合、10万円は利益から差し引かれるため、税金が減額されます。

減価償却費を活用するためには、まず税金を納めるWebライターなどの事業主が所有する固定資産の情報を正確に把握する必要があります。その後、耐用年数や減価償却方法を適切に設定し、毎年計算される減価償却費を経費として計上します。また、固定資産の取得価格や耐用年数などの情報は、正確に記録をつけておくことが大切です。

減価償却費は、事業主が固定資産を取得した場合に利用できるだけでなく、リース契約をした場合にも利用できます。ただし、減価償却費の計算方法にはいくつかの種類があり、選択する方法によって経費計上額が異なります。そのため、専門家のアドバイスを受けた上で適切な減価償却方法を選択することが重要です。

また、税金を納めるWebライターに限らず減価償却費はあくまでも経費の一部であるため、必ずしも全額が節税対象となるわけではありません。事業の実態に合わせて適切な節税方法を選択することが必要です。

Webライターの減価償却の対象となる身近な資産には、パソコンがあげられます。

「パソコンを買い替えたいけど、どうしようかな?」

「たくさんのパソコンから自分に合った一台を見つけるコツを知りたい」

そんなWebライターの方は、下記の関連記事をご覧ください。

Webライターにおすすめのパソコンについて、ノートパソコンを中心にご紹介しています。

webライターにおすすめのノートパソコン8選!未経験者向けに仕事の始め方も解説

個人事業主の場合の節税対策

税金を納めるWebライターなどの個人事業主が節税対策を考える場合、以下のような方法があります。

1. 経費の適切な計上

税金を納めるWebライターなど個人事業主の場合、自分で支払った経費を計上することで、所得を減らすことができます。ただし、経費計上にはルールがありますので、税理士や会計士などの専門家に相談して正しく計上することが重要です。

2. 減価償却費の活用

減価償却費は、資産を取得した際に一度に費用化するのではなく、一定期間に分割して費用化することで、所得を減らすことができます。個人事業主が所有する資産(パソコン、車など)について、減価償却費を計上することで節税効果があります。

3. 特定口座の活用

税金を納めるWebライターなどの個人事業主が、事業の資金管理と個人的な貯蓄を分けて管理するためには、特定口座の開設がおすすめです。特定口座は、事業で得た収益や所得を受け取るための口座であり、通常の普通口座とは別に管理することができます。特定口座からの出金や入金が事業と個人で明確になるため、税務上のトラブルを防ぐことができます。

4. 個人年金保険の加入

個人年金保険は、将来の年金受給に向けた保険商品であり、掛金を支払うことで税金控除が受けられます。税金を納めるWebライターなどの個人事業主の場合、個人年金保険に加入することで、所得を減らすことができます。

5. 税制優遇のある事業の展開

Webライターなど税金を納める個人事業主が節税効果を狙う場合、税制優遇のある事業に取り組むことも重要です。例えば、再生可能エネルギーを利用する事業や地域の活性化に貢献する事業など、税制優遇がある分野に取り組むことで、所得税や法人税の減税を受けることができます。

帳簿の正確な管理

帳簿の正確な管理は、税金を納めるWebライターなどの個人事業主にとって重要な節税対策の一つです。正確な帳簿をつけることで、経費を適切に計上し、確定申告時の所得税や消費税の納税額を減らすことができます。

具体的には、収入や支出の記録を細かくつけ、領収書や請求書などの証拠書類を保管することが必要です。また、仕入れた商品の在庫管理も正確に行い、実際に売れた商品や使用した材料などのコストを適切に計上することが重要です。

税金を納めるWebライターなどの帳簿の正確な管理には、専用の帳簿ソフトやクラウドサービスを利用することが効果的です。これらのツールを使うことで、自動的に帳簿の計算や集計ができるため、ヒューマンエラーを防ぐことができます。

正確な帳簿をつけることで税務署の監査にも対応しやすくなります。また、税金を納めるWebライターなどは個人事業主としての信頼性が高まり、顧客からの信頼度も向上することが期待できます。帳簿の正確な管理は、節税対策だけでなく、経営の健全性や信頼性向上にもつながるため、しっかりと取り組むことが重要です。

適正な仕訳の処理

税金を納めるWebライターなどが行う適正な仕訳処理とは、会計において発生する経済的な事象を正確かつ適切に記録することを指します。これは、個人事業主の財務状況を正確に把握し、経営判断に役立てるために非常に重要です。

適正な仕訳処理を行うには、まず会計帳簿の適切な作成が必要です。会計帳簿は、企業の財務状況を反映する財務諸表を作成するための基礎となる書類です。したがって、帳簿の正確な管理が求められます。

次に、仕訳処理の際には、正確かつ適切な情報を基に、会計原則に則って適切な科目に仕訳を行う必要があります。また、適正な仕訳処理を行うためには、日々の業務で発生する取引や経費の詳細な記録を取ることが重要です。これにより、将来の決算時に正確な財務諸表を作成することができます。

さらに、Webライターなどの税金を納める事業者が適正な仕訳処理を行うためには、業務プロセスの改善が必要となる場合があります。例えば、経費の精算においては、領収書の整理や明細書の添付など、業務プロセスの改善によって正確かつ適切な仕訳処理を行うことができます。

適正な仕訳処理を行うことによって、会社や税金を納めるWebライターなど個人事業主の財務状況を正確に把握し、経営判断に役立てることができます。また、税務申告や監査などの場面においても、正確な帳簿管理や仕訳処理が求められます。

複数口座の利用

複数口座の利用は、税金を納めるWebライターなど個人の財務管理において重要な要素の一つです。複数口座を利用することで、収入と支出を分けて管理し、支出を把握することができます。また、目的別に口座を分けることで、目的に合わせた資金の管理ができます。

例えば、日常生活で使う口座、貯蓄口座、投資口座、固定費口座など、目的に合わせた口座を作ることで、支出や収入の流れを把握することができます。特に投資口座では、株式や債券、投資信託などを分散投資することで、リスク分散を図ることができます。また、資産配分を自由に行うことができるため、自分に合った投資戦略を実行することができます。

さらに、Webライターなど税金を納める人が複数口座を利用することで、家計簿の作成も容易になります。例えば、クレジットカードの引き落とし口座を別にしておくことで、クレジットカードの使用状況を管理することができます。また、固定費を引き落とす口座を別にしておくことで、固定費がいくらかかるかを把握することができます。このように、複数口座を利用することで、収支の把握や資産管理がしやすくなります。

ただし、Webライターなど税金を納める人が複数口座を利用する場合は、管理が煩雑になることもあります。そのため、利用する口座数を適切に管理し、口座の種類や目的を明確にしておくことが重要です。また、定期的に収支の確認や家計簿の作成を行うことで、Webライターなど税金を納める人自身の財務状況を把握し改善策を考えることができます。

保険料の控除

保険料の控除は、医療費控除や寄附金控除などと並ぶ、Webライターなどの個人が税金を節約するための制度の一つです。保険料とは、自分自身や家族の健康保険料や国民年金保険料、介護保険料、生命保険料、損害保険料などのことを指します。

まず、健康保険料や国民年金保険料、介護保険料については、医療費控除として所得税や住民税から控除が可能です。医療費控除の対象となる保険料は、自己負担分を除いたもので、控除額は年間限度額(所得額に応じて変動)を超える部分について認められます。

次に、生命保険料や損害保険料については、生命保険料控除や損害保険料控除として所得税や住民税から控除が可能です。生命保険料控除は、Webライターなど税金を払う生命保険契約者が支払った保険料のうち、一定の要件を満たす場合に認められます。損害保険料控除は、火災保険、地震保険、自動車保険などの保険料が対象で、自動車の免許証や車庫証明書などの提出が必要です。

保険料控除の活用によって、Webライターに限らず税金を節約することができますが、注意点もあります。例えば、控除対象となる保険料は、原則として自分自身や扶養親族分に限られるため、親族以外の保険料は対象外となります。また、保険料の支払い時期によって控除額が変わる場合もあるため、Webライターなど税金を納める人は事前に確認する必要があります。

事業用資産の購入

Webライターなど税金を納める人が検討すべき事業用資産は、業務に必要な車両などを指します。購入には多額の資金が必要となるため、事業用資産の購入には慎重な検討が必要です。

まず、事業用資産の購入にあたっては、必要性や予算などをしっかりと把握し、計画的に行うことが大切です。また、将来の経営計画にも合致するように、適切な規模や仕様の設備や機械を選定することが必要です。

また、Webライターなど税金を納める人にとって事業用資産の購入には多額の資金が必要となるため、適切な資金調達方法を選択することも重要です。自己資金での購入が難しい場合は、銀行などの金融機関からの借入やリースなどの方法を検討することが必要です。ただし、借入には金利や返済期間、担保の問題などがあるため、事前にリスク評価を行うことが大切です。

事業用資産の購入後は、適切な管理が必要となります。資産台帳の作成やメンテナンス、修繕などの適切な管理を行うことで、事業用資産の価値を維持し、経営の効率化につながります。また、減価償却費の計算方法や税制についても理解しておく必要があります。

総じて言えることは、事業用資産の購入には十分な準備が必要であり、適切な管理が求められるということです。事業用資産を有効活用し、経営の安定化・発展につなげるためにも、Webライターなど税金を納める人は慎重な判断と適切な対応が必要です。

配偶者や家族の協力を得る

配偶者や家族の協力を得ることは、税金を納めるWebライターなどの個人事業主が節税対策を実施する上で重要なポイントの一つです。例えば、共働きの場合には、収入の範囲内でどちらかが給与所得者、もう一方が個人事業主となることで、所得税や住民税の負担を軽減することができます。また、家族の労働力を活用することで、事業経費を抑えることができます。

具体的には、例えば配偶者が家業を手伝う場合には、雇用契約を結んで給与を支払うことができます。この場合、配偶者の収入が増えるため、Webライターなど納税義務者の所得税や住民税の控除が受けられるようになり、税金を節約することができます。また、配偶者が家業を手伝うことで、事業の収益が増加することが期待される場合には、一定の範囲内で経費として計上することもできます。

さらに、子供が学生の場合には、学生バイトとして事業に参加させることができます。この場合、子供の収入はある程度の範囲内で非課税となり、また、学生バイトとしての経費も計上することができます(労働時間や報酬額などには注意が必要です)。

一方で、配偶者や家族を事業に参加させることは、実務上の問題が生じる場合もあります。例えば、家族が事業に参加した場合には事業者としての責任を共有することになるため、トラブルが発生した場合には家族間での紛争に発展する可能性があります。また、家族の参加によって経営にかかる負担やリスクが増加することもあります。したがって、Webライターなど税金を納める人が事業において家族の協力を得る場合には、リスク・負担を共有することや契約書などを作成して明確にルールを定めることが重要です。

経費の節約

経費の節約は、Webライターなどが事業費を抑えて税金を節約するための重要な方法の一つです。以下は、経費の節約に関する5大ポイントです。

| 方法 | 説明 |

|---|---|

| 必要な経費を見極める | 業務に直接必要な経費だけを支払い、無駄な経費は削減する |

| 割引を利用する | 大量購入や定期購入を行うことで、単価を下げる。また、取引先との良好な関係を築き、割引を受けることもできる |

| リサイクル品を利用する | 事業用品やオフィス家具などをリサイクル品や中古品で購入することで、コストを抑えることができる |

| オンラインツールの活用 | クラウドストレージやオンライン会計ソフトなどを利用することで、高額なツールやソフトウェアよりも低コストで利用できる |

| 交通費の節約 | 公共交通機関を利用したり、事業用車両を導入することで、交通費を節約することができる |

以上が、Webライターなど税金を納める事業者にとっての経費の節約に関するポイントです。業務に必要な経費を見極め、ムダな支出を抑えることが大切です。また、割引の活用やリサイクル品の利用、オンラインツールの活用、交通費の節約など、様々な方法がありますので、Webライターなど税金を納める事業者は柔軟に対応することが必要です。

経費の正しい計上

Webライターなど税金を納めるべき事業者にとって経費の正しい計上は、事業において重要な要素の1つです。正しい計上ができていないと、確定申告の際に課税対象額が増えてしまい、税金が増えてしまうだけでなく、不正計上によって税務署からの指摘や罰則の対象になることもあります。

まず、経費とは、事業を行う上で必要な費用のことを指します。ただし、経費になるかどうかは、必ずしも明確ではありません。経費として計上するには、以下のような条件を満たす必要があります。

・事業に必要かつ適正な費用であること

・支払いが実際に行われたものであること

・明細書や領収書など、費用が発生したことを証明できる書類があること

次に、Webライターなど税金を納める事業者が経費を計上する際に注意すべき点は、事業用と私用を明確に区別することです。例えば、自宅の電気代や通信費など、事業用と私用が混在している費用は、私用部分を除いた金額を経費として計上する必要があります。また、接待費や交通費など、計上にあたっては細心の注意が必要な経費もあります。

また、経費の計上にあたっては、帳簿に正確に記録することも重要です。支払日や支払方法、支払先の名前など、細かな情報を記録することで、確定申告の際にスムーズな処理が可能となります。さらに、経費の計上には税務署のルールや法律を遵守することも大切です。税務署が認めないような計上方法をしてしまうと、不正計上として取り締まられることがあります。

経費の正しい計上は、事業を適正に運営する上で不可欠なステップです。税金を納めるべきWebライターが経費を計上する際には、明確な基準を設け、細心の注意を払い、税務署のルールや法律を遵守することが求められます。

税金の節約につながる経費の計上について詳しく知りたいWebライターの方は、下記の関連記事もご覧ください。

Webライターの経費とは?賢く節税して収入をMAXに!按分のやり方は?

配当所得の節税対策

Webライターなど税金を納めるべき人の配当所得の節税対策には、以下のような方法があります。

| 節税対策 | 内容 |

|---|---|

| 株式の売買タイミングを考える | 株式の売却益が課税対象になる場合、1年以上保有した場合は、税率が低くなるため、税金を節約することができる。 |

| NISAやつみたてNISAを活用する | 株式投資に特化した非課税制度を活用し、配当所得や売却益が非課税となるため、税金を節約することができる。ただし、年間40万円までの投資に限定される。 |

| 配当金控除の活用 | 株主に支払われた配当金に対して配当金控除を利用し、課税対象となる配当金を減らすことができ、税金を節約することができる。 |

| 配当再投資型ファンドの活用 | 配当金を再投資することで、受け取った配当金を課税対象としないことができ、長期保有による税率軽減も期待できる。 |

| 配当金が課税対象になる前に、税金を支払う | 配当金が支払われる前に自主的に源泉徴収を受けることで、配当金が課税対象になる前に税金を支払うことができ、税金を節約することができる。 |

株式の売買タイミングを考える

Webライターなど税金を納めるべき人が所有する株式の売買タイミングによっては、税金を節約することができます。例えば、株式の売却益が課税対象になる場合、1年以内に取得した株式の売買益は、特別徴収税率が20.315%と高くなりますが、1年以上保有した場合は、税率が低くなるため、税金を節約することができます。

NISAやつみたてNISAを活用する

Webライターなど税金を納めるべき人が行うNISAやつみたてNISAは、株式投資に特化した非課税制度です。これらを活用することで、配当所得や売却益が非課税となるため、税金を節約することができます。ただし、NISAの場合は、年間40万円までの投資に限定されます。

配当金控除の活用

Webライターなど税金を納めるべき株主に配当金が支払われた場合、所得税法において配当金控除が認められています。配当金控除を利用することで、課税対象となる配当金を減らすことができ、税金を節約することができます。

配当再投資型ファンドの活用

配当再投資型ファンドは、配当金を再投資することで、受け取った配当金を課税対象としないことができます。また、長期保有による税率軽減も期待できます。

配当金が課税対象になる前に、税金を支払う

Webライターなど税金を納めるべき人の株式投資によって得た配当金は、所得税や住民税によって課税されます。しかし、配当金が支払われる前に、Webライターなど納税義務者は自主的に源泉徴収を受けることで、配当金が課税対象になる前に税金を支払うことができ、税金を節約することができます。

以上のような方法を活用することで、配当所得の節税が可能となります。ただし、節税のためには、税法や投資に関する知識が必要となるため、専門家に相談することが望ましいです。

税金の前払い

Webライターなど納税義務者が行う税金の前払いとは、税金の納付期限までに一定額を前もって納めることを指します。この方法により、納税期限になった時に一括で支払う必要がなく、分割での支払いが可能となります。また、Webライターなど納税義務者が前払いすることで、税金の支払いが予測可能となり、予算の立てやすさやキャッシュフローの安定化につながります。さらに、前払いによって、納税義務を果たすための猶予期間ができるため、財務上の負担を軽減することができます。しかし、前払いした税金は、納税期限までに余剰があった場合に返金されるわけではなく、次年度の税金に充当されることが多いため、注意が必要です。また、前払いには利息がつかないため、利息収入を得るためには、前払いする額を最小限にとどめ、納税期限までに残りの支払いをする方法もあります。Webライターなど納税義務者が行う税金の前払いは、企業の財務戦略やキャッシュフローの調整に役立ちますが、適切な計画と判断が必要です。

Webライターの税金事情・節税対策を把握して賢く稼いでいこう

税金が気になるWebライターに役立つ情報について解説しました。

まず、青色申告を行う場合は、確定申告の締め切りを守り、必要な書類を準備することが重要です。また、青色申告特別控除を受けるためには、必要な条件を満たす必要があります。

次に、経費を見極めることが大切であることを紹介しました。業務に直接必要な経費だけを支払い、無駄な経費は削減することで、コストを抑えることができます。割引やリサイクル品の利用、オンラインツールの活用、交通費の節約など、具体的な方法も紹介しました。

また、青色申告を行う場合は、所得税と住民税を支払う必要があります。税金の前払いについても解説し、事前に計算して必要な額を確保しておくことで、税金の支払いに追われることがなくなります。

さらに、青色申告を行うWebライターにとっては、必要な経費の記録をしっかりと残すことも重要です。クラウドサービスや専用アプリを利用して、簡単に経費を管理することができます。

以上のように、青色申告を行うWebライターにとっては、確定申告の締め切りや必要な書類、青色申告特別控除の条件、経費の見極めや管理、税金の前払いなど、多くのポイントに注意する必要があります。納税義務のあるWebライターはこれらの情報をしっかりと把握しておくことで、スムーズに青色申告を行うことができ、税金の負担を軽減することができます。

確定申告について、必要な条件やお得になる人などをもう一度確認しておきたいWebライターの方は下記の関連記事をご覧ください。

2023|確定申告が必要な人・必要でない人とは?会社員・主婦・在宅ワーク・フリーランスなど