お米農家の皆さん、JAに米を出荷した際に受け取る「概算金」について、消費税や会計処理で悩んでいませんか?「そもそも概算金って何?」「インボイス制度で何か変わるの?」「確定申告のとき、どう帳簿につければいいかわからない」といった疑問は尽きないものです。

本記事では、そんな皆さんの悩みを解決するために、米の概算金にまつわる消費税とインボイス制度、そして具体的な会計処理の方法を徹底的に解説します。

この記事を読めば、概算金の正しい仕訳方法から、JAからの書類の確認方法、確定申告での注意点まで、一連の流れをすべて理解できます。これにより、日々の経理作業が楽になり、スムーズな確定申告を実現できるでしょう。一方で、これらの知識がないまま処理を進めてしまうと、消費税の計算ミスや申告漏れといったリスクに直面する可能性があります。

安心して農業経営を続けるためにも、この記事で正しい知識を身につけ、スマートな経理処理を行いましょう。

目次

- 1 米農家の概算金に関する会計処理とは?定義・仕組みと前受金扱い

- 2 米農家の概算金に関する消費税!軽減税率・課税区分と不課税の違い

- 3 米 概算金 消費税 インボイス制度対応とJA書類チェック

- 4 米農家の概算金に関する消費税の仕訳!前受金・精算金・追加払いの会計処理 具体例とは

- 5 米農家の精算金に関する消費税・課税売上の計算方法・確認ポイント

- 6 米農家の概算金に関する確定申告・消費税申告の流れとコツ

- 7 JA 概算金 インボイス制度・前受金 会計処理 よくあるQ&A

- 8 米農家の概算金・経営・資金繰りに関するよくある質問

- 9 米 概算金 消費税 経理処理のコツを意識して、スマートな確定申告を実現しよう!

米農家の概算金に関する会計処理とは?定義・仕組みと前受金扱い

米の概算金の会計処理のポイントは以下の通りです。

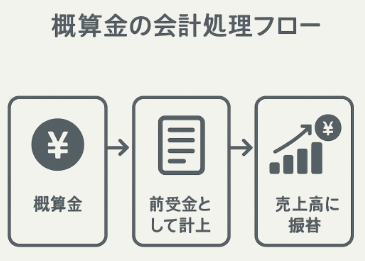

- 概算金は、原則として「前受金」として計上する。

- JAからの振込通知書や精算書の内容を正確に読み解く。

- 最終的な精算金を受け取ったタイミングで、売上高と相殺する仕訳が必要になる。

この項目を読むと、概算金を受け取った際の正しい会計処理や勘定科目の選び方、そして確定申告時の注意点を理解できます。反対に、ここで解説する内容を把握しておかないと、売上計上のタイミングを誤って過少申告になったり、消費税の納税額を間違えたりする失敗をしやすくなるので、後悔しないよう次の項目から詳細を見ていきましょう。

概算金の定義と目的

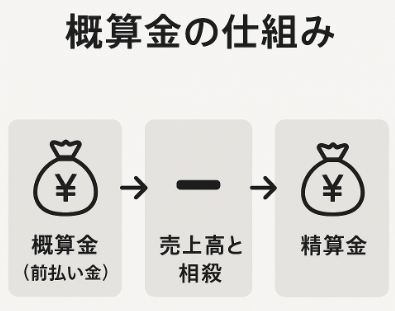

米の概算金とは、JA(農業協同組合)に米を出荷した際に、**最終的な売上金額が確定する前に、その一部として受け取る「仮払い金」**のことを指します。これは、収穫・出荷後の農家の手元資金を確保し、経営を安定させる目的で支払われます。

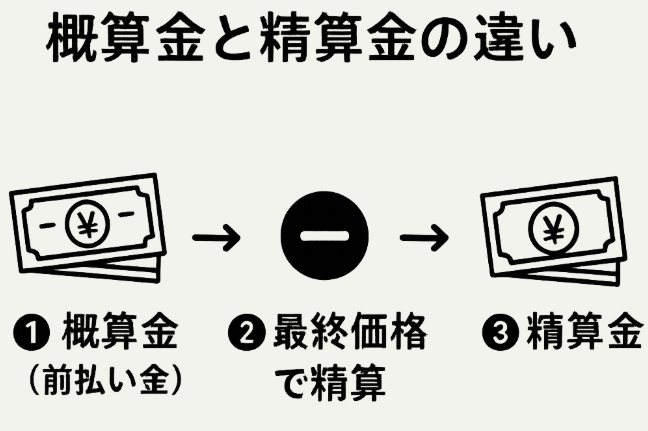

概算金と精算金の違い

概算金と精算金は、以下のように明確な違いがあります。

| 比較項目 | 概算金(仮払い金) | 精算金(最終払い金) |

| 定義 | 出荷した米の最終価格が決まる前に支払われる、売上の一部としての仮払い金。 | 最終的な価格が確定した後に、概算金との差額を精算して支払われる金額。 |

| 目的 | 農家の運転資金を確保し、経営を安定させる。 | 出荷した米の最終的な価値に基づき、売上金額を確定させる。 |

| 仕訳上の扱い | 原則として「前受金」として処理する。 | 概算金と相殺し、「売上高」を計上する。 |

概算金はあくまでも仮の金額であり、最終的に支払われる精算金との合計が、米の本来の売上高となります。

仮払い金としての位置づけ

概算金は、民法上の「立替金(代金の前払い)」としての性質を持ちます。そのため、会計上は、将来受け取るべき売上債権に対する前払いとして、「前受金」の勘定科目を使って処理するのが一般的です。この点を理解しておかないと、誤って概算金を受け取った時点で売上として計上してしまい、会計処理が複雑になる可能性があります。

確定申告や会計処理について専門的なサポートを受けたい方は、以下の記事にまとめた農業専門税理士も検討してみてください。税理士の選び方や顧問料の相場、法人化支援などがわかり、経理業務の効率化と節税対策に役立ちます。

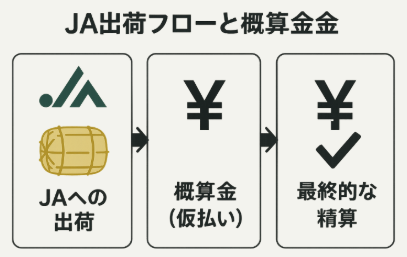

JA出荷フローにおける概算金の流れ

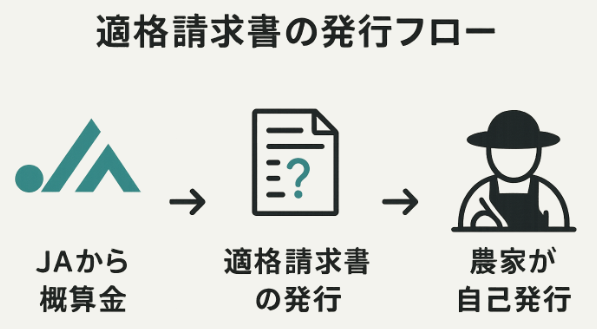

JAに出荷した米は、以下のフローで最終的な精算が行われます。

- 出荷前の予約・入金プロセスJAは、農家から米の出荷予約を受け付けます。収穫後、農家はJAに出荷し、その後、概算金が支払われます。この時点ではまだ米の最終的な販売価格は決まっていないため、あくまで仮の金額です。JAから「概算金振込通知書」が届くので、金額を確認しましょう。

- 最終精算までのタイムライン出荷された米はJAを通じて販売され、最終的な販売価格が確定します。JAは、確定した販売価格からすでに支払った概算金を差し引いた金額(精算金)を農家に追加で支払います。この際に「精算書」が発行され、最終的な売上高や消費税額が明確になります。

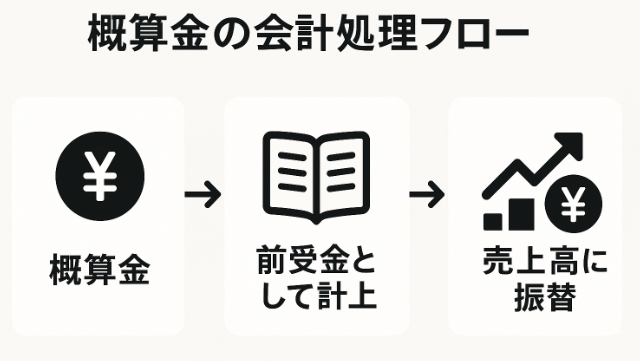

帳簿・農業簿記での前受金計上ポイント

概算金を受け取った際は、正確な簿記処理が求められます。特に重要なのが、勘定科目の選び方と、期末・期首の仕訳処理です。

勘定科目の選び方

概算金は、原則として**「前受金」**という勘定科目で処理します。これは、将来提供するサービスや商品(この場合は米の引き渡し)に対して、代金の一部を先に受け取った場合に使う勘定科目です。

- 「前受金」:まだ売上が確定していない段階で受け取ったお金。貸借対照表では負債の部に計上されます。

- 「売上高」:売上が確定した時点で計上する収益。損益計算書に計上されます。

期末・期首の仕訳処理

決算期をまたいで概算金を受け取っている場合は、特に注意が必要です。概算金は決算期末時点ではまだ売上が確定していないため、そのまま「前受金」として負債に計上します。翌期に最終的な精算が行われた時点で、「前受金」を相殺して「売上高」に振り替える処理を行います。この仕訳を正確に行うことで、毎期の売上を正しく計上し、適正な確定申告につながります。

確定申告や資金繰りについて詳しく知りたい方は、以下の記事にまとめた個人事業主農家ガイド!開業・確定申告・資金調達・経営改善や補助金・融資も必見も参考になるでしょう。開業手続きや青色申告のメリット、活用できる補助金・融資制度などがわかり、資金繰り改善と経営安定化に役立ちます。

米農家の概算金に関する消費税!軽減税率・課税区分と不課税の違い

米の概算金と消費税を考える上で、まず理解しておくべきは「課税区分」です。米の売上は原則として消費税の課税対象となりますが、農家がどのような立場で取引を行うかによって、消費税の扱いが変わることがあります。ここでは、米の売上における消費税の基本ルールと、特に間違いやすいポイントを解説します。

課税売上 vs 不課税取引

米の売上は通常「課税売上」に該当しますが、特定の条件では「不課税取引」となる場合があります。この違いを正しく理解しないと、消費税の申告を誤ってしまうリスクがあります。

法令上の取扱い基準

消費税法において、米の販売は「資産の譲渡等」に該当するため、原則として課税の対象です。しかし、農家が消費税の課税事業者ではない場合(免税事業者の場合)は、消費税を納める義務がないため、受け取った対価は**「不課税取引」**として扱われます。

- 課税売上:消費税の課税事業者が行った取引。消費税の申告・納税義務が発生する。

- 不課税取引:消費税の課税対象とならない取引。免税事業者の売上や、寄附金・補助金などがこれにあたります。

実務上の判断ポイント

実務上、米の販売が課税売上か不課税取引かを判断する鍵は、「ご自身が消費税の課税事業者か免税事業者か」です。

- 免税事業者(前々年の課税売上高が1,000万円以下など):概算金や精算金は不課税として処理します。

- 課税事業者(前々年の課税売上高が1,000万円超など):概算金や精算金は課税売上として処理します。

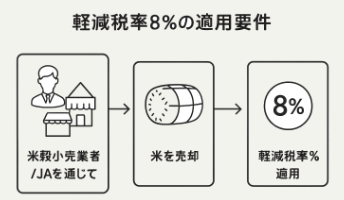

軽減税率8%適用要件

米の販売には**軽減税率8%**が適用されます。ただし、どのような取引でも適用されるわけではありません。

対象品目・対象事業者の条件

米は「飲食料品」に該当するため、軽減税率8%の対象品目です。このため、農家が直接消費者へ販売する場合も、JAを通じて卸売する場合も、原則として軽減税率8%が適用されます。

適用除外ケース

米の販売でも、以下のような場合は軽減税率の対象外となり、標準税率10%が適用されます。

- 外食やケータリングサービス:米を炊いて提供する場合など。

- 事業用としての購入:お酒の原料として購入する場合など。

ただし、農家がJAに出荷した米の精算では、ほとんどの場合で軽減税率8%が適用されます。

標準税率10%との比較

米の販売においては軽減税率8%が適用されるため、標準税率10%との違いを正しく理解し、帳簿に記載することが重要です。

税率差による仕訳への影響

消費税の仕訳では、消費税額を分けて計上する「税抜経理」の場合、税率ごとに消費税額を計算する必要があります。

- 8%対象:

(売上高)× 8% = 消費税額 - 10%対象:

(売上高)× 10% = 消費税額

この税率差を間違えると、消費税の納付額に影響するため、正確な計算が求められます。

帳簿上の記載方法

消費税の課税事業者は、帳簿に以下の項目を記載する必要があります。

- 取引年月日

- 取引の内容(米の販売であること)

- 対価の額

- 取引の相手方の氏名または名称

- 軽減税率の対象品目である旨(※)

(※)軽減税率の対象品目であることを明確にするために、「米(軽)」のように記載するとわかりやすくなります。

消費税の扱いやインボイス制度、そして米農家が儲からない7つの根深い理由については、以下の記事で詳しく解説しています。米価下落と生産コスト高騰のダブルパンチや流通構造の課題などがわかり、消費税や制度の変更が経営に与える影響を深く理解する上で役立ちます。

簡易課税制度適用時の注意点

消費税の申告方法には、原則課税と簡易課税制度があります。簡易課税制度を適用している農家は、概算金の扱いについて特に注意が必要です。

みなし仕入率の設定

簡易課税制度では、売上にかかる消費税額に、事業区分に応じた「みなし仕入率」をかけて仕入控除税額を計算します。農業は「第3種事業」に該当するため、**みなし仕入率は70%**です。

概算金への適用可否

簡易課税制度は、売上の金額とみなし仕入率だけで消費税額を計算できるため、概算金の段階から簡易的な税額計算が可能です。ただし、最終的な精算金を受け取った時点で、売上高全体を元に再計算する必要があります。

米 概算金 消費税 インボイス制度対応とJA書類チェック

2023年10月に導入されたインボイス制度は、農家の消費税処理に大きな影響を与えています。特に、JAに米を出荷している農家は、JAから発行される書類の扱いや、自身のインボイス登録について理解しておく必要があります。

インボイス制度導入の概要

インボイス制度は、消費税の仕入税額控除を受けるために「適格請求書(インボイス)」が必要になる制度です。

適格請求書発行事業者の要件

適格請求書を発行できるのは、税務署に「適格請求書発行事業者の登録申請書」を提出し、登録を受けた事業者のみです。この登録を行うと、課税事業者として消費税の申告・納税義務が発生します。

インボイス登録番号の取得手順

インボイス登録番号(T+13桁の法人番号)を取得するには、以下の手順が必要です。

- 税務署に登録申請書を提出する

- 税務署から登録番号が通知される

免税事業者が登録を申請すると、課税事業者になるため、消費税の納税義務が発生します。

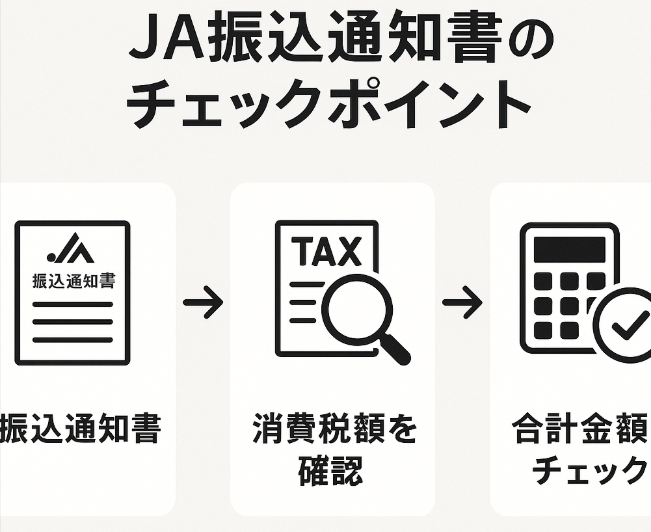

JA振込通知書・精算書での消費税額確認方法

JAは、農家への支払いに際して「概算金振込通知書」や「精算書」を発行します。これらの書類には、消費税に関する情報が記載されているため、記載内容を正しく確認することが重要です。

記載項目の読み方

JAが発行する書類には、通常以下の項目が記載されています。

- 課税対象金額:消費税が適用される売上金額

- 消費税額:課税対象金額にかかる消費税額

- 合計金額:課税対象金額と消費税額の合計

これらの金額が正しく記載されているかを確認しましょう。

不備があった場合の対応フロー

もし、JAの書類に不備(消費税額の計算ミスなど)があった場合は、速やかにJAに連絡し、訂正を依頼する必要があります。特にインボイス制度導入後は、記載要件を満たしているかどうかが重要になります。

適格請求書発行の要否と書類代用可否

インボイス制度において、JAに米を出荷する農家は、必ずしも自身が適格請求書を発行する必要はありません。

JA書類を請求書として使う条件

JAは、農家から米を買い取る立場であるため、通常はJAが適格請求書を発行する「買い手側の特例(媒介者交付特例)」を利用することが多いです。この場合、農家は個別に請求書を発行する必要がなく、JAが発行する精算書がインボイスの要件を満たすことになります。

追加書類の用意方法

万が一、JAが発行する書類がインボイスの要件を満たしていない場合、農家は自ら適格請求書を発行するか、JAにインボイス対応の書類を発行してもらう必要があります。JAとの契約内容や、地域のJAの対応状況を事前に確認しておくことが大切です。

JA出荷と、契約栽培や直販などの他の販売方法との違いについては、以下の記事にまとめた契約栽培・直販・JA出荷の違いと選び方で詳しく解説しています。各販売方法のメリット・デメリットや価格決定の仕組みなどがわかり、インボイス制度に対応しつつ、最適な販路を見つける上で役立ちます。

米農家の概算金に関する消費税の仕訳!前受金・精算金・追加払いの会計処理 具体例とは

米の概算金を受け取った際の会計処理は、ただ単に「売上」として計上するだけでは不十分です。ここでは、概算金、精算金、そして追加払いに分けて、具体的な仕訳の例を解説します。

概算金受取時の仕訳パターン

概算金を受け取った時点では、売上はまだ確定していません。そのため、仕訳の方法は以下の2つのパターンが考えられます。

売上計上ケース

概算金を受け取った時点で、その全額を「売掛金」として計上し、さらに現金を受け取ったという処理も可能です。しかし、この方法は最終的な精算時に複雑な処理が必要になるため、あまり一般的ではありません。

前受金計上ケース

最も推奨されるのが、**「前受金」**として計上するケースです。

| 借方 | 貸方 |

| 普通預金 1,000,000円 | 前受金 1,000,000円 |

これは、**「普通預金に100万円が入金されたが、これはまだ売上が確定していない前受金である」**ということを意味します。

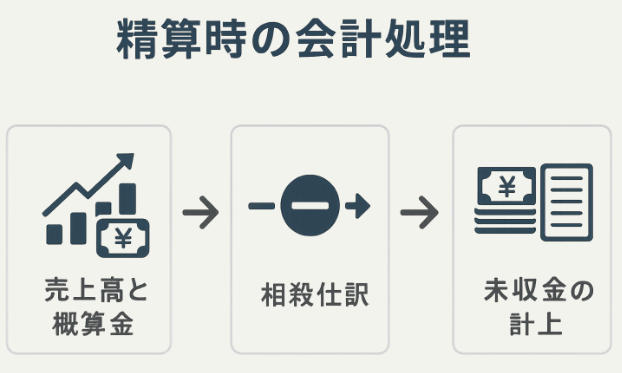

最終精算金との相殺仕訳例

最終的な売上が確定し、精算金が支払われた時点で、以下の仕訳を行います。

差額精算の会計処理ステップ

- 売上高を確定させる:JAから届いた精算書を元に、米の総売上高(例えば150万円)を確定させます。

- 前受金と相殺する:先に計上していた「前受金」を相殺します。

- 未収金を計上する:まだ受け取っていない残りの金額を「未収金」として計上します。

帳簿への記録方法

| 借方 | 貸方 |

| 前受金 1,000,000円 | 売上高 1,500,000円 |

| 未収金 500,000円 |

これは、「前受金100万円と未収金50万円を合わせて、総売上高150万円が確定した」ということを示します。

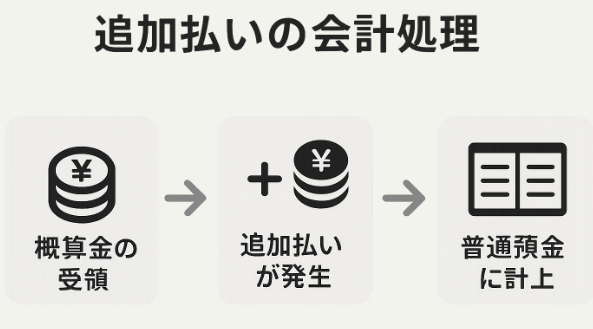

追加払いが発生した場合の会計処理

最終的な精算の結果、概算金が当初の予想より少なかった場合、JAから「追加払い」が行われます。

追加収益計上の仕訳例

追加払いとして50万円が普通預金に入金された場合、以下のように仕訳します。

| 借方 | 貸方 |

| 普通預金 500,000円 | 未収金 500,000円 |

これにより、先に計上していた「未収金」の残高がゼロになり、会計処理が完了します。

米農家 利益率のリアルと改善策については、以下の記事で詳しく解説しています。利益率の算出方法やコスト削減のコツ、直販利益率改善策などがわかり、概算金の仕訳を理解した上で、利益を最大化する上で役立ちます。

消費税仕分の注意点

消費税の仕訳を行う際は、総売上高150万円(税抜)に消費税8%を乗じて計算します。

| 借方 | 貸方 |

| 前受金 1,000,000円 | 売上高 1,500,000円 |

| 未収金 500,000円 | 仮受消費税 120,000円 |

これは、総売上高に対する消費税額を、精算金を受け取った時点でまとめて計上することを意味します。

米農家が儲かるは嘘?年収・収益の実態と成功戦略、稼ぐコツとはについては、以下の記事でさらに詳しく解説しています。成功戦略や赤字の原因と対策などがわかり、精算金を見据えた経営改善に役立ちます。

米農家の精算金に関する消費税・課税売上の計算方法・確認ポイント

米の精算金に含まれる消費税額の計算と、課税事業者の確認は、確定申告を正確に行うために不可欠です。

最終精算金に含まれる消費税額の計算方法

JAから届く精算書には、売上金額と消費税額の内訳が記載されているため、まずその内容を正確に読み解くことが第一歩です。

税率別内訳の抽出

精算書に記載されている消費税額が、軽減税率8%と標準税率10%で分かれている場合があります。

- 軽減税率8%:米などの飲食料品

- 標準税率10%:米の販売以外の取引

税率ごとの金額を抜き出し、合計金額と照らし合わせましょう。

帳簿への反映ステップ

- 総売上高の確認:精算書に記載された売上高を確定させます。

- 消費税額の計算:売上高(税抜)に8%をかけて消費税額を計算します。

- 帳簿に記載:仕訳の際に、税抜金額と消費税額を分けて記載します。

確定申告や節税対策については、以下の記事にまとめた農家経費の種類・割合・削減のコツ・確定申告!コストダウンと節税対策で儲かる経営で詳しく解説しています。経費の種類と内訳や減価償却、家事按分などの確定申告のポイントがわかり、経理業務の効率化と節税対策に役立ちます。

課税事業者・簡易課税制度適用可否の確認ポイント

消費税の申告には、ご自身の事業規模と届出の有無が深く関わってきます。

申告区分と届出要件

- 免税事業者:前々年の課税売上高が1,000万円以下

- 課税事業者:前々年の課税売上高が1,000万円超

- 簡易課税制度:前々年の課税売上高が5,000万円以下で、事前に届出を提出している場合

免税事業者は消費税の申告義務はありませんが、インボイス制度の登録を行うと課税事業者となります。

制度変更時の留意点

消費税の制度は、しばしば改正が行われます。例えば、消費税率の変更やインボイス制度の導入などです。常に最新の情報を国税庁のウェブサイトなどで確認し、対応を怠らないようにしましょう。

農業共同計算に役立つ仕訳例

複数の農家が共同で米を出荷し、売上を分配する「農業共同計算」を行っている場合は、以下の仕訳例が役立ちます。

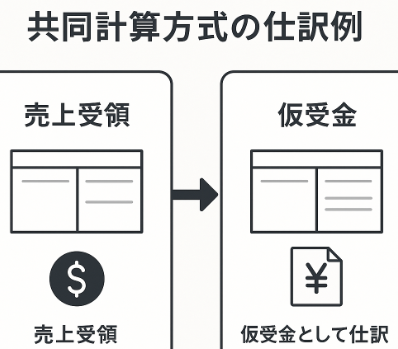

共同計算方式の概要

共同計算方式では、代表者(共同計算の実施者)が売上をまとめて受け取り、その後、各農家へ分配します。この際、消費税の扱いも共同計算の方式によって変わります。

典型的な仕訳パターン

共同計算の代表者は、売上を「仮受金」として計上し、各農家への分配時に「仮払金」として相殺します。

- 売上受取時:

普通預金 / 仮受金 - 各農家への分配時:

仮受金 / 普通預金

米農家の概算金に関する確定申告・消費税申告の流れとコツ

概算金や消費税の処理を正確に行うことは、確定申告をスムーズに進めるための鍵となります。

概算金の計上時期と確定申告への反映

概算金は「前受金」として計上するため、確定申告時の売上高には含めません。

青色申告・白色申告の違い

- 白色申告:単式簿記で記帳。売上は「現金主義」や「発生主義」で計上します。

- 青色申告:複式簿記で記帳。売上は原則として**「発生主義」**で計上します。

発生主義では、概算金は売上とせずに「前受金」として計上し、最終的な精算時に売上として計上します。

申告書記入例

青色申告決算書の「売上高」には、最終的な精算書に記載された売上高を記入します。概算金は、決算期末の貸借対照表の「負債の部」に「前受金」として記載されます。

消費税申告時の記帳・計算実務

消費税の申告は、原則課税か簡易課税かによって計算方法が大きく異なります。

課税売上の集計方法

帳簿には、軽減税率8%と標準税率10%の売上を分けて記載します。

- 課税売上(8%):JAからの売上、農産物直売所での売上など。

- 課税売上(10%):米の販売以外の事業売上など。

この集計を元に、消費税申告書を作成します。

課税仕入控除の適用ステップ

原則課税の場合、売上にかかる消費税から、事業に必要な仕入れにかかる消費税を差し引くことができます。

- 課税仕入を記録:農機具の購入費や肥料代など、仕入れにかかる消費税額を記録します。

- 仕入控除税額の計算:記録した消費税額を合計し、申告書に記入します。

国税庁「消費税基本通達9-1-3」の要点

国税庁の「消費税基本通達9-1-3」は、共同計算事業にかかる消費税の取扱いについて定めています。

通達内容の概要

この通達では、農家がJAに米を出荷し、共同計算を行う場合の消費税の処理方法について解説しています。特に、出荷者が消費税の納税義務者となることや、共同計算の実施者(JA)の売上が出荷者の課税売上になることが明記されています。

実務での落とし込み方

JAから届く精算書は、この通達に基づき作成されていることが多いため、記載内容を正しく理解し、ご自身の帳簿に反映させることが大切です。

JA 概算金 インボイス制度・前受金 会計処理 よくあるQ&A

JA振込通知の一般的な誤解と解決策

JAからの書類に関する疑問や誤解は多く、確定申告時の不安につながりがちです。

「消費税額が合わない」ケースの対処

JAの振込通知書とご自身の帳簿の消費税額が合わない場合は、以下の原因が考えられます。

- 税抜金額と税込金額の認識違い

- 軽減税率と標準税率の混同

- 消費税端数処理の違い

まずはJAに問い合わせて、記載内容の根拠を確認しましょう。

「請求書はどう扱う?」の回答

前述の通り、JAが発行する精算書がインボイスの要件を満たしている場合、それが適格請求書として扱えます。免税事業者の場合は請求書の発行義務はありません。

インボイス制度関連FAQ

インボイス制度は複雑なため、疑問点が多い分野です。

登録番号の未取得時の対応

インボイスの登録番号がない場合は、JAにインボイス登録事業者ではないことを伝えます。この場合、JAは消費税の仕入税額控除を受けられないため、農家からの買取代金を調整する可能性があります。

書類保存要件

インボイス制度では、請求書(適格請求書)や帳簿の保存が義務付けられています。JAから届く精算書や振込通知書は、7年間保存する必要があります。

JAへの依存度や米農家が直面する厳しい現実については、以下の記事にまとめた米農家が限界を迎える日本の厳しい現実と打開策も参考になるでしょう。深刻化する米農家の赤字経営や過去最多を更新した廃業件数などがわかり、概算金制度の問題点を理解する上で役立ちます。

米農家の概算金・経営・資金繰りに関するよくある質問

農家の米概算金制度や、それに関連する農業経営・資金繰りに関するよくある質問にお答えします。

- 概算金と精算金(清算金)の違いは何ですか?

- 概算金が少ないと感じる主な原因は何ですか?

- 概算金に頼らず、収入を安定させるにはどうすれば良いですか?

- 概算金はどのように計算されますか?

- 概算金以外に農家が使える補助金はありますか?

- 資金繰りを安定させるためのコツはありますか?

- 農家ブログの記事ネタはどのように探せば良いですか?

- 農家ブログの記事作成を外注するメリット・デメリットは?

- 検索順位を上げるSEO対策の基本は何ですか?

- どんな記事を書けば読者が集まりますか?

これらのQ&Aを参考にすれば、より賢い農業経営ができるので、次の項目から詳細をチェックしていきましょう。

米農家における概算金と精算金(清算金)の違いは何ですか?

概算金は、販売価格が確定する前に支払われる前払い金です。一方、**精算金(清算金)**は、最終的な販売価格が確定した後に、概算金との差額として支払われる金額です。

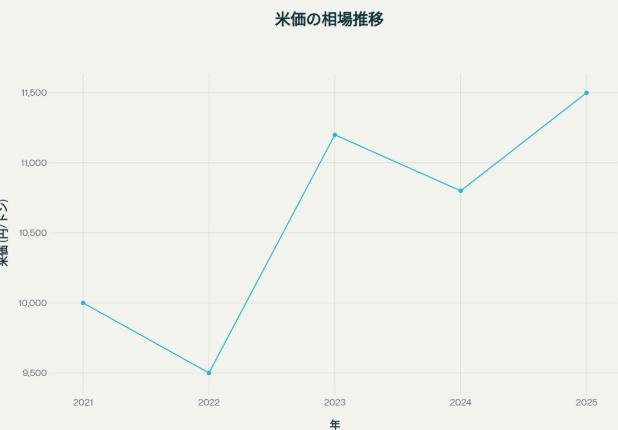

米価の相場と変動トレンドについては、こちらの記事で詳しく解説しており、米価が変動する理由や政府の備蓄米放出などがわかり、概算金や精算金が決定される背景を理解する上で役立ちます。

概算金が少ないと米農家が感じる主な原因は何ですか?

概算金が少ないと感じる主な原因は、市場価格の低迷や品質、そして生産コストの高騰にあります。

米農家が儲からない7つの根深い理由については、こちらの記事で詳しく解説しており、米価下落と生産コスト高騰のダブルパンチや流通構造の課題などがわかり、概算金が少ない根本原因を理解する上で役立ちます。

概算金に頼らず、収入を安定させるにはどうすれば良いですか?

概算金に依存しすぎないためには、直販や加工品開発、補助金の活用など、収入を多角化する戦略が有効です。

農業経営の計画・戦略・補助金活用ノウハウについては、こちらの記事で詳しく解説しており、計画の立て方やコスト削減の具体例などがわかり、概算金以外の収入を増やすための戦略を立てる上で役立ちます。

資金繰りや初期投資に役立つ補助金については、以下の記事にまとめた農家補助金ガイド!種類・助成金一覧・2025年最新情報で詳しく解説しています。申請の流れと注意点や採択事例などがわかり、経営の多角化や設備投資に役立ちます。

概算金はどのように計算されますか?

概算金は、JAが市場の動向や過去の価格データをもとに算出する暫定的な金額です。

米農家 利益率のリアルと改善策については、こちらの記事で詳しく解説しており、利益率の算出方法やコスト削減のコツ、直販利益率改善策などがわかり、概算金の算出方法を理解した上で、利益を最大化する上で役立ちます。

概算金以外に農家が使える補助金はありますか?

はい、あります。国や地方自治体は、新規就農者支援やスマート農業導入支援など、様々な目的で補助金や助成金を提供しています。

農家が使える補助金・助成金については、こちらの記事にまとめた農家補助金ガイド!種類・助成金一覧・2025年最新情報で詳しく解説しており、申請の流れと注意点や採択事例などがわかり、経営の多角化や設備投資に役立ちます。

資金繰りを安定させるためのコツはありますか?

資金繰りを安定させるためには、概算金に頼るだけでなく、年間の収支計画を立てることが重要です。

資金繰りを安定させるためのノウハウは、こちらの記事にまとめた個人事業主農家ガイド!開業・確定申告・資金調達・経営改善や補助金・融資も必見でも詳しく解説しており、開業手続きや青色申告のメリット、活用できる補助金・融資制度などがわかり、資金繰り改善と経営安定化に役立ちます。

米農家が儲かるは嘘?年収・収益の実態と成功戦略、稼ぐコツとはについては、以下の記事でさらに詳しく解説しています。成功戦略や赤字の原因と対策などがわかり、精算金を見据えた経営改善に役立ちます。

農家ブログの記事ネタはどのように探せば良いですか?

ブログ記事のネタに困ることは、多くの農家さんが抱える悩みの一つです。農家ブログのネタ切れ解消のコツについては、こちらの記事にまとめた農家ブログのネタ切れ解消のコツ!探し方・収益化・更新継続の秘訣とはで詳しく解説しています。農作業ログからのネタ収集やアイデアストック術などがわかり、ネタに困ることなくブログを継続する上で役立ちます。

ブログ記事のネタや書き方、継続のコツについては、以下の記事にまとめた農家ブログが書けない!ネタ・書き方・継続のコツなども参考になるでしょう。ネタ切れを防ぐ方法や読みやすい書き方、時間管理術などがわかり、販路拡大のための情報発信に役立ちます。

農家ブログの記事作成を外注するメリット・デメリットは?

日々の農作業で忙しく、ブログ更新に手が回らない場合は、記事作成を専門家に外注するのも一つの方法です。農家向け記事作成代行サービスを比較については、こちらの記事で詳しく解説しています。料金相場や選び方、成功事例などがわかり、費用対効果の高い依頼を実現する上で役立ちます。

検索順位を上げるSEO対策の基本は何ですか?

農家ブログの集客力を高めるには、SEO対策が不可欠です。農家ブログSEO対策の基礎については、こちらの記事にまとめた農家ブログSEO対策の基礎【未経験】集客・収益化を成功させる書き方などで詳しく解説しています。キーワード選定やSEOに強い記事の書き方、内部リンクなどがわかり、Web集客を強化する上で役立ちます。

どんな記事を書けば読者が集まりますか?

せっかく記事を書くなら、多くの人に読まれたいものです。農家ブログで読者が集まる記事の書き方については、こちらの記事で詳しく解説しています。読者の悩みを解決する記事やストーリーを伝える記事、信頼性を高める写真の活用法などがわかり、多くの読者を惹きつける上で役立ちます。

米 概算金 消費税 経理処理のコツを意識して、スマートな確定申告を実現しよう!

実務チェックポイント総まとめ

米の概算金と消費税の経理処理は、以下のポイントを意識することで、スムーズに行えます。

重要項目のリスク整理

- 勘定科目:概算金は「前受金」、精算金で「売上高」に振替える。

- 消費税:軽減税率8%の適用を忘れずに、税率ごとに帳簿に記載する。

- インボイス:JAの書類がインボイスの要件を満たしているか確認する。

タイムライン管理のヒント

- 概算金受取時:振込通知書を確認し、「前受金」として仕訳する。

- 精算金受取時:精算書を確認し、「前受金」を「売上高」に振替える仕訳を行う。

- 確定申告時:帳簿を元に、売上高と消費税額を正確に集計する。

次のステップ(CTA)

この記事で解説した内容を参考に、ご自身の経理処理を見直してみましょう。

帳簿テンプレート・仕訳サンプルのダウンロード方法

多くの会計ソフトやウェブサイトで、農業簿記に特化した帳簿テンプレートや仕訳サンプルが提供されています。「農業簿記 テンプレート」や「米 概算金 仕訳例」などで検索してみましょう。

専門家相談・セミナー情報

複雑な消費税やインボイス制度について不安がある場合は、税理士や専門家に相談することも一つの手です。また、JAや商工会が開催するセミナーに参加して、知識を深めるのもおすすめです。

資金繰りや初期投資に役立つ補助金については、以下の記事にまとめた農家補助金ガイド!種類・助成金一覧・2025年最新情報で詳しく解説しています。申請の流れと注意点や採択事例などがわかり、経営の多角化や設備投資に役立ちます。

経験ゼロ・ド素人から月収110万円超えをしたWebマーケティング・SEO対策のプロが稼ぐコツ・健康・農業・子育てなどの情報をお届け(10年以上の実績・大手企業との取引経験多数)日々の生活を通して役立つ情報を発信しています。